根据《信托公司集合资金信托计划管理办法》第二章第六条规定,信托产品不得进行公开展示、宣传,您需认证后才能访问

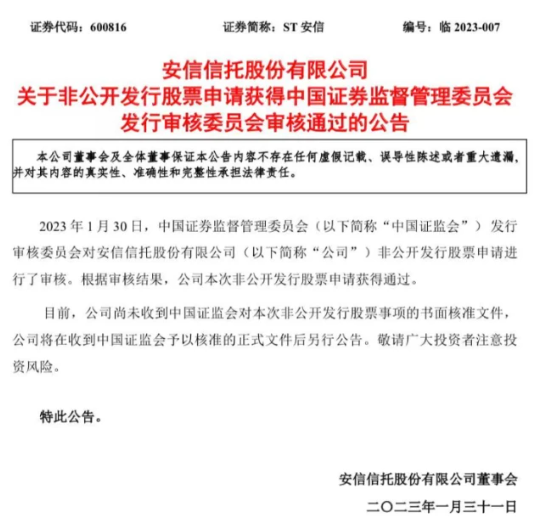

1月31日,安信信托发布公告指出,2023年1月30日,证监会发行审核委员会对安信信托非公开发行股票申请进行了审核。

根据审核结果,该公司本次非公开发行股票申请获得通过。

安信信托表示,目前,该公司尚未收到证监会对本次非公开发行股票事项的书面核准文件,该公司将在收到证监会予以核准的正式文件后另行公告。敬请广大投资者注意投资风险。

春节前最后一个交易日,安信信托发布了关于非公开发行股票申请文件反馈意见回复的公告。

短短十天,从反馈意见到审核通过,安信信托的重组方案落地,这同时意味着,此前与第三方公司上海维安投资管理有限公司(下称上海维安)签署信托收益权转让的自然人信托投资者迎来曙光,转让合同正式生效,最早将于3个月后收到第一笔款项。

根据申报文件,本次非公开发行对象为申请人(安信信托)第二大股东上海砥安投资管理有限公司(下称上海砥安),即安信信托拟向上海砥安非公开发行股票,发行价格为2.06元/股,募集资金不超过90.13亿元,扣除相关发行费用后,全部用于充实公司资本金。发行完成后上海砥安将成为公司控股股东,公司无实际控制人。

安信信托表示,2023年1月18日,上海砥安出具《关于进一步明确拟认购安信信托股份有限公司非公开发行股票数量的承诺函》,进一步承诺以现金方式全额认购安信信托本次非公开发行全部股份43.75亿股,确认安信信托本次非公开发行募集资金总额为90.13亿元。

在股权上,本次非公开发行前,第一大股东信保基金公司代信保基金持有安信信托26.60%的股份,上海砥安持有公司10.54%的股份,中国银行持有公司5.00%的股份,安信信托不存在控股股东和实际控制人。

本次非公开发行完成后,上海砥安将持有49.52亿股股份,持股比例达50.30%,成为公司控股股东。

安信信托称,上海砥安不存在任一股东依其对公司直接或间接的股权投资关系、协议安排或其他安排而实际控制公司的情形,上海砥安无控股股东、无实际控制人。

自2019年出现经营风险以来,安信信托在有关部门的指导下,积极推进风险化解重大事项的各项工作。2022年12月,安信信托与信保基金就豁免部分待和解债务达成一致,豁免债务构成公司的债务重组利得,进一步提升了安信信托净资产。截至1月19日,安信信托尚存未了结的保底承诺17.08亿元。

此前,安信信托已连续三年亏损,导致净资本急剧下降。公司出现大额亏损,主要是因为利息收入下降、利息支出增加、信托手续费及佣金收入下降、信用减值损失显著增加、因保底承诺计提预计负债继而计提信用减值损失。

安信信托表示,非公开发行完成后,公司净资本得以大幅提升,固有业务资金规模得到增强,公司将运用自有资本发放固有资金贷款及开展投资业务,提高生息资产规模,可以直接提升公司的资产回报绝对金额。

自然人投资者

最快三个月迎来兑付

自然人信托投资者风险化解是安信信托风险处置工作的重要组成部分,非公开发行股票申请获证监会审核通过同时与他们密切相关。

2021年12月24日,安信信托官方微信号发布《关于上海维安投资管理有限公司受让安信信托自然人投资者信托受益权的通知》(下称《通知》),称上海维安将依照打破刚兑的政策导向,兼顾公平,在2021年12月28日起至2022年1月28日止受让自然人持有的安信信托合格信托受益权。值得注意的是,此次转让将按照本金规模分档报价,“打折”兑付,合同生效以上述定增方案获批为前提。

《通知》表示,受让方案依照国家金融管理部门打破刚性兑付的政策导向,兼顾公平,综合考虑投资者存续项目规模和过往收益情况,适当向中小投资者倾斜。方案按自然人持有的单一信托受益权本金规模分四档、以固定比例累进计算报价,四档分别为1000万(含)及以上、600万(含)-1000万(不含)、300万(含)-600万(不含)以及300万以下(不含),并提供当期和远期两种付款方式供选择(远期付款的固定比例有所提高)。如转让的受益权在过去5年内合计兑付收益超过150万元(含),则报价需扣减一定比例的兑付收益。

信托受益权转让合同则披露了自然人兑付方案的更多细节,有当期和远期方案:

若选择当期,则将转让款分两笔进行支付,第一笔(转让款的35%)支付时间不应晚于证监会核准批复日起满3个月;剩下的(转让款的65%)支付时间不应晚于证监会核准批复日起满9个月。

若选择远期,则将转让款分为三笔支付,第一笔(转让款的35%)不应晚于证监会核准批复日起满12个月;第二笔(转让款的35%)不应晚于证监会核准批复日起满24个月;其余价款(转让款的30%)不应晚于证监会核准批复日起满36个月。

安信信托方面称,远期买断比例较当期会有一定幅度的提升,具体的提升比例为:1000万(含)及以上的买断比率提升50%;600万(含)-1000万(不含)提升33.3%;300万(含)-600万(不含)提升21.4%;300万以下(不含)提升12.5%。

此外,安信信托财富中心负责人在投资人宣讲会上还表示,方案中还有“早签奖励”,当期方案第二次将提前3个月支付,远期方案整体将提前9个月支付。

值得关注的是,有关具体每档的兑付比例,无论是《通知》还是信托收益权转让合同都没有进行明确,而是需要当事人一对一沟通。

据经济观察网报道,安信信托投资者微信群流传着一份详细的兑付方案,但安信信托客服和接受采访的内部人士都表示对具体兑付比例并不清楚。该方案显示,当期方案中,300万以下80%,300-600万70%,600-1000万60%,1000万以上50%;远期方案中,300万以下90%,300-600万85%,600-1000万80%,1000万以上75%。另据安信信托2021年年报披露,截至2022年1月28日受让工作结束,自然人投资者总体签约率超过94%。

根据合同条款,转让款支付日均以安信信托收到证监会对其非公开发行股票的核准批复之日为基准,其中第一笔转让款为3个月,即2023年4月30日。

【财经早餐】07月16日

私募基金各种类型、主要特点(私募证券、股权、创业、FOF等)

【协会数据】证券期货经营机构私募资管产品备案月报(2025年5月)

英伟达王者归来!科技才是未来

德国股市再创新高

今年,还要抢GPU?2025年转型投科技,放弃城投

2024年政信类信托违约清单,山东、陕西、河南、云南居多!

中植系,2024年兑付无望!

P2P平台是否应该承担出借人损失?法院判决:不承担

五矿信托青岛产品惨遭流拍,一产品延期7年8个月!

涉案过亿!盛大金禧某地分总被判....对中植、海银具有很高的参考意义

年前好消息!西安 、洛阳网红城投兑付了!中泰、国通贵州项目也回款了!

潍坊峡山xx违约风波:投资人何去何从?

山西信托完成工商信息变更,注册资本增至15.54亿元

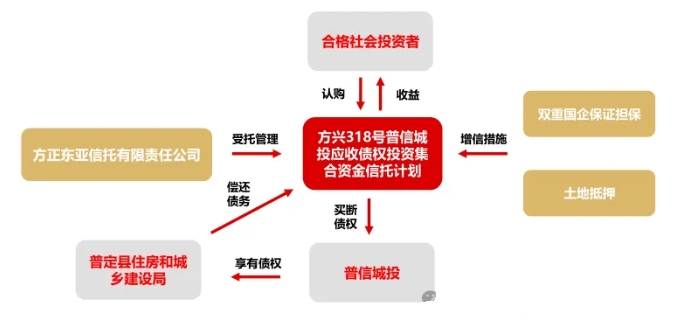

国通信托一延期贵州项目方兴318号普定县项目兑付!

四川信托启动二次签约:打折比例不变,早签奖励没了!

中基协:11月新备案私募基金数量804只 新备案规模362.44亿元

风雨兼程又一年 2024十大关键词定格中国信托业

年内银行理财公司已受罚3120万!信托违规经营受罚较多

新疆金典财富兑付,本次发放14%,首次清退24%

喜大普奔!逾期6年,中泰一产品终迎兑付曙光

庆阳城建定融产品延期一年多,既不还本,也不付息

信托行业,落马一览表

青岛城投集团宣布重大调整:取消监事会,强化审计与风险管理

最良心P2P:本息兑付已2年,仍在返息!

中融信托某产品拍卖成功,兑付比例约35%!

山东信托·城市发展207号西安项目也兑付了!

中植系到底有多少定融产品?债权人整理出50多个

江苏AA+城投惊现15亿元大雷!

9省市披露2025年一季度地方债发行计划 四川超千亿领跑

恒天财富深圳负责人被抓,正移送审查起诉!

2.4%!金谷信托-博睿166号第四次兑付本金

监管发布信托业337号文!关于不动产信托财产登记(附全文)

将排查信托公司,严禁通过各种形式违规新增地方隐性债务!

华夏幸福债务重组进展:实现1900亿债务重组,现金兑付55亿

北京信托多个产品延期,现又一产品爆雷

海银财富在暴雷前后疯狂私兑!

千亿P2P平台发放案款:最高可返100%!

四川信托,已经改为“国有企业”

龙阳天府项目,官方回复投资人:股东已替其还款!

深圳“中融投”首次清退,比例不足1%,将于25年2月6日起发放

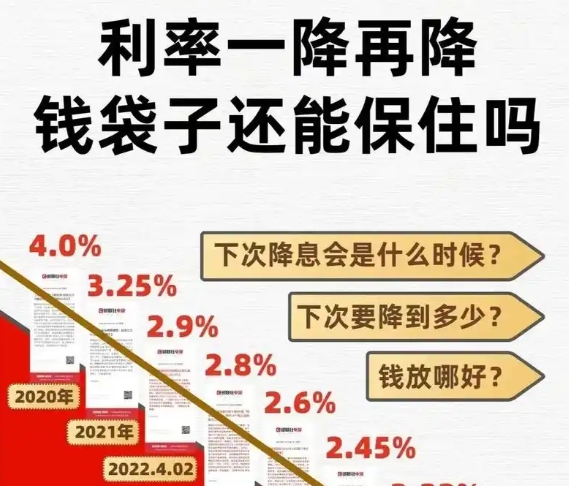

年底跨城存款再起?利率2.7%已无额度!

多地官宣将“取消公摊”

名单丨国通信托爆雷项目40+

理财与信托的委外故事:合作背后的增与严

11月山东潍坊城投负面舆情汇总

山东潍坊滨海大量定融违约

一审判决:全额赔付,潍坊滨城投资二次上诉!请求风险自担 ?

风险预警:臭名昭著的“和合系”化债负责人赵光裕觊觎西安,又将引发什么惨案?

2024年信托行业九大事件!

泛华的出借人应该怎么办?

中植系最新:12月16日天津接待会传来消息

BJ信托产品又出问题!

某上市公司公告:乾道集团逾期,投资款被挪用!

定融违约投资人诉讼!法院判:违约城投全额支付本息+罚息+诉讼费+律师费!

这一次,中植还有神秘买家接盘吗?

某爆雷集团开始兑付了!“大大集团”事件时间线

又一省会城投信托贷款违约!长安宁·西咸空港专项债已实质性违约

此方案或可解中植、中融当下困局,加快处置进展

潍坊昌邑城投全面崩盘

突发!大业信托2亿潍坊政信拟展期,有定融投资人起诉城投已胜诉!

万向信托再遇投资者集体维权!

潍坊地区多家城投定融违约,算算竟有10多家了

第274期:通缩与通胀,资产升值贬值,听懂少走弯路

第273期:六年之后,老年人口占总人口的28%,M2、GDP、城镇化分析

第272期:投资的基本常识分析:不可能有即安全,又收益高,又流动性好的投资!因为不符合常识!

第271期:近期宏观政策、债务置换、房地产三大要点分析

第270期:股市的投资逻辑,上涨与否,看企业盈利、估值和时间周期

第269期:924至今,6工作日涨幅超过25%,每天万亿成交量,正常吗?

第268期:六问法拉第未来:可转换股票价格是?贾跃亭会回国吗?

第267期:2024城投境外债发行274.57亿美元,到期127.20亿美元

第266期:详解香港储蓄保险,香港保险的优劣势及收益测算

第265期:国企可转债退市,投资人损失巨大!警惕风险

第264期:细分五大项:地产、汽车、消费等,看经济趋势

第263期:暂停信托代销、退金令、信托违约、江苏泰州信托违约解释

第262期:信托公司暂停三方代销;非标违约却仍在销售;投资要谨慎

第261期:谁来保护“人的就业岗位”?

第260期:手工补息影响银行理财收益,是全方面的

第259期:10年期产品,信托公司滚动发行2年期,到期违约投资人找谁

第258期:庞氏骗局,借新还旧,击鼓传花

第257期:中信信托8折兑付,中泰信托7折被否,中融信托利息8折兑付

第256期:央行认购国债,地方债在手机银行就可以买的意义

第255期:陕西省经济,财政、债务,城投,非标违约分析

第254期(下):某地产定融违约后,诱骗投资人签约新方案,转移债务

第254期(上):城投公司:定融违约欺骗式兑付方案,长期拖延

第253期:信托合同新条款:权利维持费用,投资人全权授权受托人