根据《信托公司集合资金信托计划管理办法》第二章第六条规定,信托产品不得进行公开展示、宣传,您需认证后才能访问

博弈与权衡,华夏幸福与中融信托就延期项目达成协议,欠款5年内还清!

中融信托投资了华夏幸福项目的客户,终于在兔年来临之际收获了较为明确的还款方案。按照双方日前签订的协议,延期项目剩余本息将在未来5年内付清。

随着地产政策及融资环境不断回暖,越来越多处于延期的地产信托项目迎来转机。

违约潮中的博弈

时间轴回到两年前。2021年1月15日,由于华夏幸福及其子公司未能按时还款,中融信托发布了“中融-骥达11号”和“中融-融昱100号”的延期通知,这也开启了华夏幸福甚至是整个地产行业非标产品的违约潮。

彼时,这家地产公司正陷入债券违约、评级下调的漩涡,并最终走上重组的道路。

在华夏幸福的债权表上,中融信托受托管理的中融-融昱100号、中融-骥达11号等4个集合信托计划涉及华夏幸福项目,合计债权本金金额约60亿元,合计质押有华夏幸福对各地政府的应收账款超160亿元。虽然有资产抵押的最优质债权,但接下来的化债之路并不好走。

在违约初期,中融信托经过多番博弈取得了一部分回款后就进入了漫长的谈判过程。直到2021年9月30日,华夏幸福向全体金融债权人公布了《债务重组计划》,通过“卖、带、展、兑、抵、接”等方式对2000多亿元金融债务进行重组。2021年12月9日,债委会表决通过了《债务重组计划》,表决同意的债权金额占入会金额80.75%,其中并不包括中融信托。

与其他债权人不同的是,信托公司并非权益人,而是受托人,根据合同约定的重大事项需召开受益人大会后依据结果行事。2021年11月,中融信托召开受益人大会通过了华夏幸福的债务重组方案,彼时的还款计划为5年清偿、年利率2.5%计息。

不料,在具体签订协议之时,华夏幸福“出尔反尔”将还款期限擅自拉长到了8年,且不出具明确的还款方案,并被要求中融对应收账款进行解押。由于条件过于苛刻,损害到投资人利益,中融信托拒绝签署重组协议。

此后历经多番周折,中融信托多次要求华夏幸福与相关方履约未果,开始启动司法程序。但由于集中管辖问题,司法进程推动缓慢。2022年7月,中融信托还因华夏幸福子公司违规支付抵押应收账款,严重侵害委托投资人的权益为由,将华夏幸福及相关方告上法庭。

趋势下的权衡

在长达半年的拉锯战中,疫情无疑加大了谈判推进的难度。相关方终于近日重回谈判桌,并由中融信托代表本信托计划与华夏幸福及相关方签署了《债务重组协议》(回溯至2022年12月31日起效),对本信托计划持有的债权做出了具体安排,大致内容为相关信托计划延期至2027年底,延期期间利率调整以此前债务重组统一安排为准,定为2.5%/年,延期期间以半年为单位偿还本金。双方还以“兼顾投资人利益、资金使用效率、工程进度”为原则,对风控措施和司法流程进行了进一步安排。

“3年时间,中融信托做了大量努力,目前还款方案中的一些细节明显优于2021年华夏幸福出具的那版,比如锁定5年不再展期、有明确还款时点和大致金额、不要求完全放弃质押权等条件,也优于一般债权人的还款方案。”据一位接近谈判的人士透露。

中融信托亦表示,后续将积极履行受托人职责,要求华夏幸福及相关方履行合同义务,推动信托计划尽快退出。

虽然一些投资人对华夏幸福债务重组的方案,并不十分满意,但是目前预期差也不断缩小,越来越多的投资人投出赞成表。

1月16日,华夏幸福发布关于债务逾期、债务重组进展等事项的公告。公告显示,截至2022年12月31日,公司累计未能如期偿还债务金额合计为人民币517.05亿元。同日,其境外间接全资子公司美元债券(目前存续总额为49.6亿美元)持有人也已完成了债券协议安排重组方案的表决,后续英国法院预计将于2023年1月23日召开裁决庭审裁定协议安排生效。这是华夏幸福债务中的另一块“难啃的骨头”。

有经济学家分析分析认为,当前国内将“保交楼”放在优先级,普通债权人的权益顺位已经在事实上被大大后移,而境外债权人还涉及跨境执行的问题,同意延期也就成了债权人的理性选择。

2022年以来,针对房地产市场出现的一些调整,金融管理部门从供需两端发力,促进房地产市场平稳运行,随着相关政策效果的逐步显现,房地产行业尤其是优质房企的融资环境明显改善。

植信投资首席经济学家兼研究院院长连平认为,2023年房地产市场在更强有力的政策推动下,有望在二季度后半段逐步走出“低谷”,重点城市将率先企稳回升,全年房地产销售、拿地和投资增速较2022年边际改善。同时,需求得到改善、就业环境好转、服务性消费加速修复、提振政策支持力度加大和低基数等一系列因素将推动社会消费显著回升。

来源:新视线

【财经早餐】07月16日

私募基金各种类型、主要特点(私募证券、股权、创业、FOF等)

【协会数据】证券期货经营机构私募资管产品备案月报(2025年5月)

英伟达王者归来!科技才是未来

德国股市再创新高

今年,还要抢GPU?2025年转型投科技,放弃城投

2024年政信类信托违约清单,山东、陕西、河南、云南居多!

中植系,2024年兑付无望!

P2P平台是否应该承担出借人损失?法院判决:不承担

五矿信托青岛产品惨遭流拍,一产品延期7年8个月!

涉案过亿!盛大金禧某地分总被判....对中植、海银具有很高的参考意义

年前好消息!西安 、洛阳网红城投兑付了!中泰、国通贵州项目也回款了!

潍坊峡山xx违约风波:投资人何去何从?

山西信托完成工商信息变更,注册资本增至15.54亿元

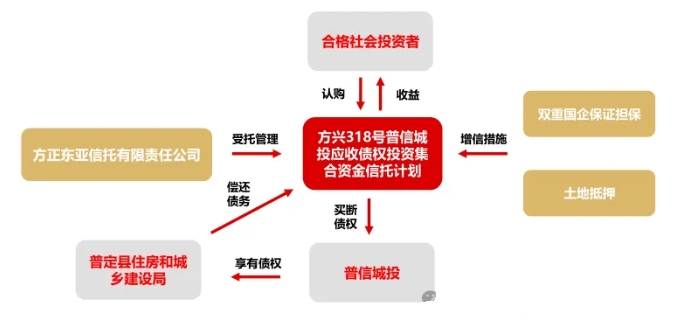

国通信托一延期贵州项目方兴318号普定县项目兑付!

四川信托启动二次签约:打折比例不变,早签奖励没了!

中基协:11月新备案私募基金数量804只 新备案规模362.44亿元

风雨兼程又一年 2024十大关键词定格中国信托业

年内银行理财公司已受罚3120万!信托违规经营受罚较多

新疆金典财富兑付,本次发放14%,首次清退24%

喜大普奔!逾期6年,中泰一产品终迎兑付曙光

庆阳城建定融产品延期一年多,既不还本,也不付息

信托行业,落马一览表

青岛城投集团宣布重大调整:取消监事会,强化审计与风险管理

最良心P2P:本息兑付已2年,仍在返息!

中融信托某产品拍卖成功,兑付比例约35%!

山东信托·城市发展207号西安项目也兑付了!

中植系到底有多少定融产品?债权人整理出50多个

江苏AA+城投惊现15亿元大雷!

9省市披露2025年一季度地方债发行计划 四川超千亿领跑

恒天财富深圳负责人被抓,正移送审查起诉!

2.4%!金谷信托-博睿166号第四次兑付本金

监管发布信托业337号文!关于不动产信托财产登记(附全文)

将排查信托公司,严禁通过各种形式违规新增地方隐性债务!

华夏幸福债务重组进展:实现1900亿债务重组,现金兑付55亿

北京信托多个产品延期,现又一产品爆雷

海银财富在暴雷前后疯狂私兑!

千亿P2P平台发放案款:最高可返100%!

四川信托,已经改为“国有企业”

龙阳天府项目,官方回复投资人:股东已替其还款!

深圳“中融投”首次清退,比例不足1%,将于25年2月6日起发放

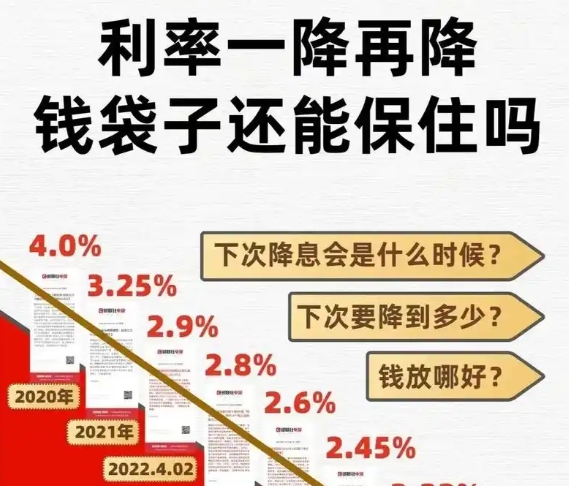

年底跨城存款再起?利率2.7%已无额度!

多地官宣将“取消公摊”

名单丨国通信托爆雷项目40+

理财与信托的委外故事:合作背后的增与严

11月山东潍坊城投负面舆情汇总

山东潍坊滨海大量定融违约

一审判决:全额赔付,潍坊滨城投资二次上诉!请求风险自担 ?

风险预警:臭名昭著的“和合系”化债负责人赵光裕觊觎西安,又将引发什么惨案?

2024年信托行业九大事件!

泛华的出借人应该怎么办?

中植系最新:12月16日天津接待会传来消息

BJ信托产品又出问题!

某上市公司公告:乾道集团逾期,投资款被挪用!

定融违约投资人诉讼!法院判:违约城投全额支付本息+罚息+诉讼费+律师费!

这一次,中植还有神秘买家接盘吗?

某爆雷集团开始兑付了!“大大集团”事件时间线

又一省会城投信托贷款违约!长安宁·西咸空港专项债已实质性违约

此方案或可解中植、中融当下困局,加快处置进展

潍坊昌邑城投全面崩盘

突发!大业信托2亿潍坊政信拟展期,有定融投资人起诉城投已胜诉!

万向信托再遇投资者集体维权!

潍坊地区多家城投定融违约,算算竟有10多家了

第274期:通缩与通胀,资产升值贬值,听懂少走弯路

第273期:六年之后,老年人口占总人口的28%,M2、GDP、城镇化分析

第272期:投资的基本常识分析:不可能有即安全,又收益高,又流动性好的投资!因为不符合常识!

第271期:近期宏观政策、债务置换、房地产三大要点分析

第270期:股市的投资逻辑,上涨与否,看企业盈利、估值和时间周期

第269期:924至今,6工作日涨幅超过25%,每天万亿成交量,正常吗?

第268期:六问法拉第未来:可转换股票价格是?贾跃亭会回国吗?

第267期:2024城投境外债发行274.57亿美元,到期127.20亿美元

第266期:详解香港储蓄保险,香港保险的优劣势及收益测算

第265期:国企可转债退市,投资人损失巨大!警惕风险

第264期:细分五大项:地产、汽车、消费等,看经济趋势

第263期:暂停信托代销、退金令、信托违约、江苏泰州信托违约解释

第262期:信托公司暂停三方代销;非标违约却仍在销售;投资要谨慎

第261期:谁来保护“人的就业岗位”?

第260期:手工补息影响银行理财收益,是全方面的

第259期:10年期产品,信托公司滚动发行2年期,到期违约投资人找谁

第258期:庞氏骗局,借新还旧,击鼓传花

第257期:中信信托8折兑付,中泰信托7折被否,中融信托利息8折兑付

第256期:央行认购国债,地方债在手机银行就可以买的意义

第255期:陕西省经济,财政、债务,城投,非标违约分析

第254期(下):某地产定融违约后,诱骗投资人签约新方案,转移债务

第254期(上):城投公司:定融违约欺骗式兑付方案,长期拖延

第253期:信托合同新条款:权利维持费用,投资人全权授权受托人