根据《信托公司集合资金信托计划管理办法》第二章第六条规定,信托产品不得进行公开展示、宣传,您需认证后才能访问

城投公司的本质,是各地区城市基础设施建设、资产运营主要实体,承担基础设施项目投融资建设、运营管理和维护、国有资产运营管理等多项职能,业务涵盖范围较广。

各地的城投公司近两年露面渐多,尤其是在土地招拍挂市场上,兜底拿地的情况并不少见。大部分人对城投公司的惯有印象,是背靠大树、资金充沛。但事实上,并不尽然。

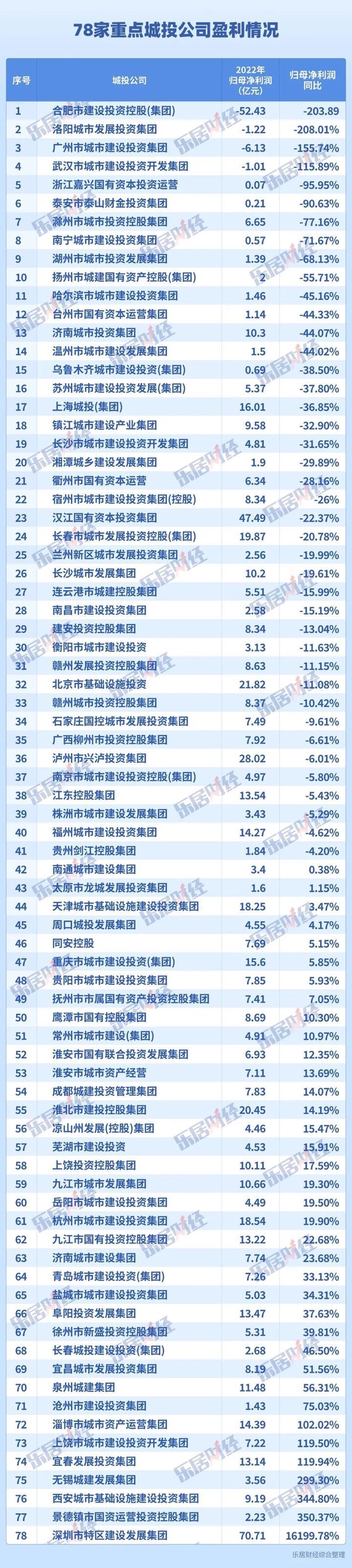

这些平台的营收,同样被波动的市场裹挟其中。我们统计了各城市78家重点城投公司的盈利、负债情况,发现“盈利水平下降”,是他们去年经营状态的主基调。

从营收上看,2022年,78家重点城投公司营收规模从15亿元到462亿元不等,大多数营收规模在100-300亿元之间。

其中,51家城投公司营收同比上升,另外27家城投公司营收规模缩小。也就是说,六成以上的城投公司营收规模仍保持增长,其中淄博城市资产运营、南昌建投等,增长比例甚至超过100%。

但从归母净利润方面看,下跌趋势则较为明显。去年,共有41家城投公司归母净利润同比下跌,比例从4.2%到208%不等,跨度较大。

尤其是合肥建投、广州城投、洛阳城投、武汉城投这4家公司,归母净利润分别同比下跌203.89%、155.74%、208%、115.89%,实现归母净利润分别为-52.43亿元、-6.13亿元、-1.22亿元、-1.01亿元,处于亏损状态。

这些样本公司只是冰山一角,据统计,全国超过12000个城投平台,去年由盈转亏的也比较多。

他们亏损的原因,公允价值变动收益的大幅减少,为主要因素之一。

2022年,合肥建投公允价值变动收益-50.23亿元,上年度为22.65亿元;洛阳城投的公允价值变动收益为-2.88亿元,上年度为3.61亿元;武汉城投的公允价值变动收益为-1.31亿,上年度为4774.7万元。

广州城投亦在报告中提及,2022年度,公司净利润为-3.23亿元,较2021年度减少且出现亏损,主要系受区域经济情况影响,公允价值变动损失以及信用减值损失增加所致。去年,广州城投公允价值变动收益为-2.15亿元,信用减值为-15.06亿元。

不过,也有归母净利润增长指标较好的城投公司,比如深圳特区建发、景德镇市国资运营投资控股、西安城市基础设施建设投资、无锡城建发展等7家城投公司,去年增长幅度均在100%以上。

特别是深圳特区建发,2022年,营收规模54.02亿元,同比增长16.53%,归母净利润70.71亿元,同比增长接近162倍。

而该等增长,主要靠营业外收入,去年深圳特区建发营业外收入77.26亿元,对比上年度仅为1356.15万元。深入分析,主要是由于深圳特区建发购买股权,获得收入77.18亿元。

经记者查阅获悉,城投公司的业绩增长与否,大多与非经常性损益相关,包括上述提及的公允价值变动损益、营业外收入,另外还有资产处置收益、投资收益等各项。

例如广州城投,强调公司盈利能力对非经常性损益依赖较大。若后续资产处置收益、营业外收入及营业外支出等非经常性损益产生不利变动,则其波动可能对公司经营产生不利影响。

对于城投公司来说,盈利指标下滑且财务报表出现亏损,可能对公司的偿债安排带来一定压力。

毕竟近两年,城投公司的负债率正处于上升趋势。当前,近一半的样本城投公司资产负债率,均在60%-70%之间。

有研报指出,全国城投平台整体货币资金规模,出现10年来首次负增长。2022年,城投平台整体货币资金规模7.75万亿元,较2021年下降6.74%。

与此同时,去年年内,城投平台整体有息负债从54.39万亿元增长至60.8万亿元,其中短债偿付压力加大。各地城投短期有息债务平均61.47亿元,短债占比从2021年的22.83%提升至24.29%。

不过,城投们整体有息负债,同比增速从2021年的12.6%降低至11.8%,说明其债务扩张速度,已有意识在放缓。

江苏多地明确清理置换非标融资!

上市公司火星人厨具:举报中融信托存在违法行为,已收到黑金监回复

四川信托破产重整申请获法院裁定受理

洛阳西苑定融违约,雷声阵阵!

突发!中通快递踩雷中融信托,1亿本金已全额计提损失!

那些清零的P2P平台,悄悄赚了80亿

投资人反馈日照莒县定融违约不兑付

某县级市披露《2024年政府工作报告》,该AA城投之前存在多笔非标逾期

近期非标风险事件增加但城投债券走势仍下行

山东聊城昌元土储债权4号定融产品违约,未兑付

上海又一资产管理公司暴雷,被定性涉嫌非吸已被立案

滨州市滨城区协助调查函,称短期拆借资金融资成本过高

“公开信”中的山东鄄城城开产品及公司详情

重磅!海银财富发布申明

碧桂园拟召开“21碧地01”债券持有人会议,一次性兑付!

某央企信托刚兑5.55亿,股东被责令整改!

平安信托:一审胜诉,加快实现“福宁615号信托计划”现金回收

收益率破5%!!!

最新指示:“白名单”合规项目要“应贷尽贷”

平滑信托被“叫停”,银行理财何去何从?

财政视角下地方债和城投债付息压力的探究与思考

上市公司购买信托产品热情显著提升

山东某集团发布退出及兑付公告

买债成了银行赚钱“新秘诀”?

陕西国际信托:预计无法足额兑付“20阳光城ABN001优先A”本金及“20阳光城ABN001优先B”本息

是违约了!超10个工作日未兑付!西部某AA+担保城投首次融资就违约了

潍坊地区多家城投定融违约,算算竟有10多家了

第252期: A股风险投资提示,30亿市值以下达到1963家

第251期:新的投资方向,分红率超高的REITs基金

第250期:多地取消“金交所”,城投非标即将告别历史舞台

第249期:中植集团爆发始末,投资人要在24年4月5日前进行债权申报

第248期:通过宏观数据分析GDP增速、房地产、货币供应,未来投资需重新选择